¿Ha llegado el momento de decir adiós al dinero en efectivo?

Las nuevas tecnologías están convirtiendo en realidad el práctico hábito de vivir sin traer dinero en efectivo. Pero es necesario que los consumidores comprendan qué sacrifican al dejar de lado los billetes por completo

Crédito: Shutterstock

Ilustración: Michael Brandon Myers

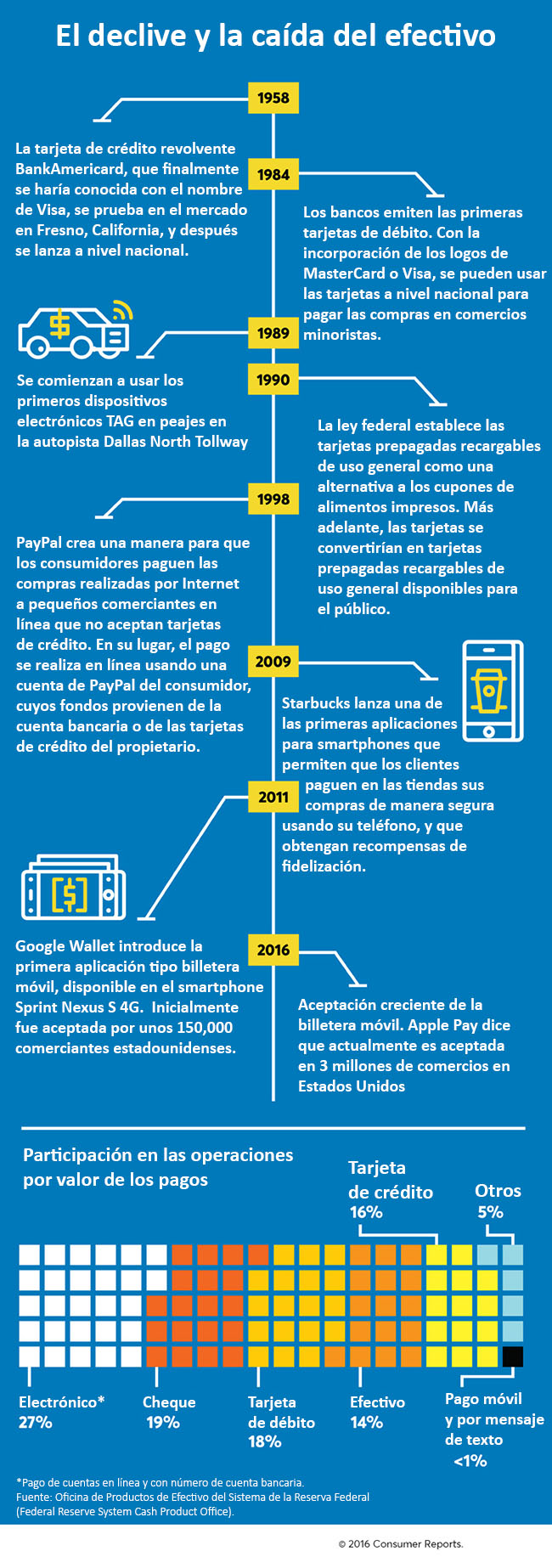

Probablemente ya estés contribuyendo a que el efectivo se convierta en algo obsoleto si te cuentas entre los 20 millones de personas con acceso a Walmart Pay o si manejas y tienes uno de los 37 millones de transpondedores de peaje electrónico. Hace 30 años, el 36% de las compras de los consumidores (medidas en volumen en dólares) se pagaban con “billetes verdes”, según la Reserva Federal. En 2012, esa cifra había descendido a apenas el 14%.

Otros países han sido más rápidos para generar el cambio, según algunas investigaciones de la industria. En Bélgica, Francia, Canadá, el Reino Unido y Suecia, los pagos sin efectivo (que todavía incluyen los antiguos cheques) ahora ascienden del 89 al 93% del gasto de los consumidores. En Suecia, el cambio tuvo un impacto tan negativo en la entrega del diezmo, que los templos comenzaron a instalar una especie de canasta digital de recaudación, para aceptar ofrendas mediante mensajes de texto, tarjetas de crédito y de débito y aplicaciones. El año pasado, en Dinamarca, los legisladores propusieron permitir a algunos comerciantes minoristas rechazar totalmente el efectivo.

Y en junio, los canadienses comenzaron a pagar a comerciantes seleccionados y amigos con MintChip, un equivalente digital al efectivo desarrollado por Royal Canadian Mint y adquirido por nanoPay, una empresa tecnológica privada. MintChip es una divisa digital encriptada, basada en el dólar canadiense, que se puede cargar en el smartphone u otros dispositivos para pagar en comercios y enviar dinero a amigos al instante (el gobierno fue responsable original de su arquitectura para garantizar que el sistema fuera accesible, privado y seguro).

Sin embargo, los estadounidenses se están poniendo al día. Un estudio de las 33 principales economías realizado por MasterCard dice que Estados Unidos está en un “momento crítico” y que, una vez que se se supere, el abandono del efectivo es inevitable porque se espera que los nuevos y perturbadores productos de pago digital modifiquen los hábitos arraigados de los consumidores que todavía prefieren el efectivo para saldar compras pequeñas en dólares o preservar el anonimato en la operación.

Además, la infraestructura para aceptar pagos sin efectivo no siempre ha estado disponible en todos los lugares de compras. Pero esta realidad se está modificando. La tecnología portátil y móvil, como Square, ha permitido a todo un grupo completo de comerciantes minoristas que dejen de usar efectivo. Camiones de comida, espectáculos artísticos, vendedores en festivales callejeros y fontaneros o plomeros ya pueden usar su iPhone y la tecnología Square para aceptar tarjetas de pago.

Quizás el efectivo nunca desaparezca por completo; todavía hay unos $1.5 billones de billetes y monedas estadounidenses en circulación en todo el mundo. Y el dinero físico aún tiene un efecto reconfortante entre los estadounidenses, en especial ante la amenaza de catástrofes naturales. “Antes de que un huracán toque tierra, la Reserva Federal recibe un aumento promedio del 25% de solicitudes de divisas por parte de las instituciones financieras que se encuentran en el recorrido de la tormenta”, dice Barbara Bennett, vicepresidente de la Oficina Nacional de Productos de Efectivo de la Reserva Federal. Y probablemente siempre se necesiten billetes cuando el ratón Pérez o el hada de los dientes [tooth fairy] hagan una visita.

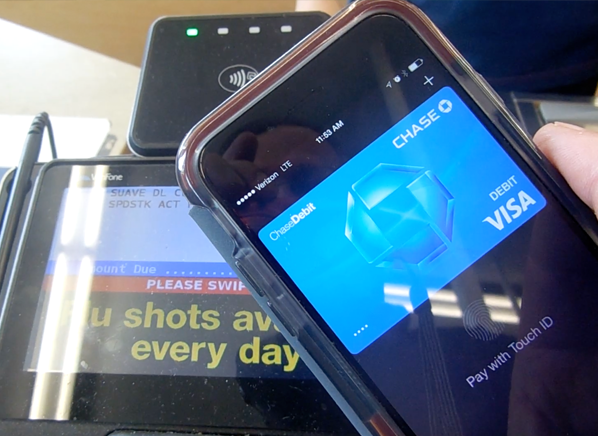

Se están gestando nuevas tecnologías sin efectivo que permitirán que los consumidores dejen teléfonos y billeteras móviles en casa. La tecnología ya permite que los clientes autoricen pagos solamente con la detección de su huella digital. El próximo paso podrían ser los “lectores oculares”.

A continuación, algunas ventajas y desventajas en 4 áreas clave para ayudarte a decidir si ha llegado el momento de dejar el efectivo atrás.