3 claves para entender la liquidación de Evergrande, el gigante inmobiliario chino (y qué consecuencias tiene)

La crisis del gigante inmobiliario chino podría tener consecuencias en los mercados financieros del país y, posiblemente, siembre dudas en la imagen de China como destino de inversión internacional.

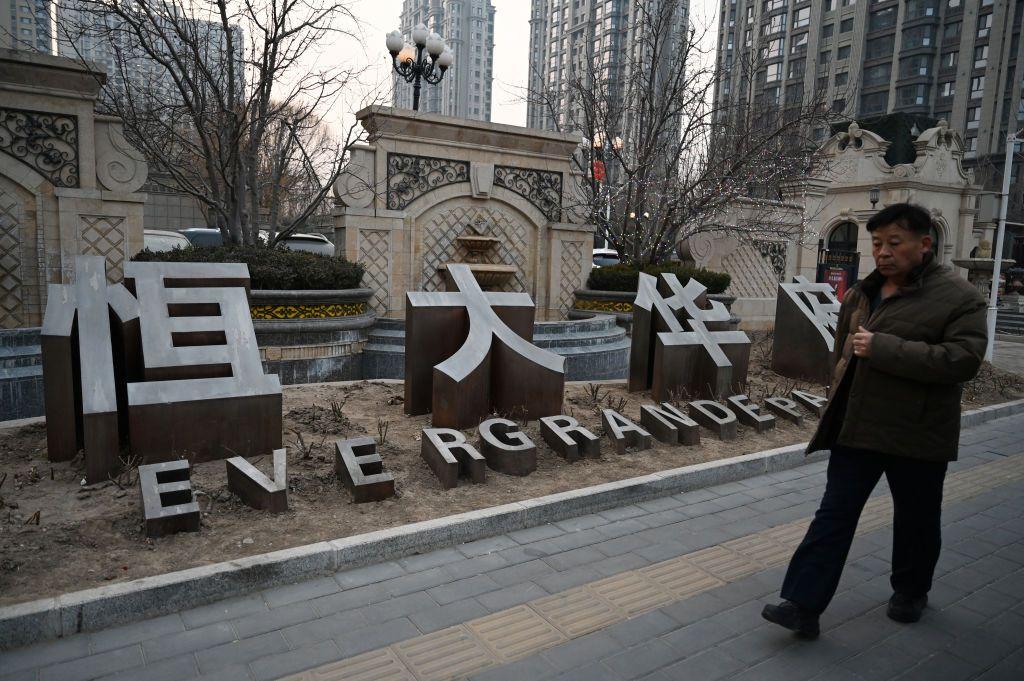

La crisis de Evergrande se inició en 2021. Crédito: Getty Images

Fue descrita como la “inmobiliaria más endeudada del mundo”, y con razón: su deuda asciende a casi US$330.000 millones, más que la de países como Rusia.

Ahora, tras meses esperando en vano un plan factible de reestructuración de ese déficit, un tribunal de Hong Kong consideró que “ya es suficiente” y ordenó este lunes la liquidación de Evergrande, el gigante inmobiliario chino.

El tribunal aceptó la petición de los acreedores de liquidar la compañía, es decir, requisar sus activos y venderlos para compensar las deudas. Sin embargo, está aún por ver si podrán intervenir los activos de Evergrande en la China continental, donde se encuentra el grueso de sus propiedades.

La crisis del gigante inmobiliario, que estalló en 2021, sacó a la luz las graves dificultades que atravesaba el sector en China, donde la construcción supone cerca de una cuarta parte de economía. En aquel momento se estimó que la empresa tenía 1,5 millones de viviendas sin terminar, dejando sin ahorros y sin casa a multitud de familias que habían invertido en inmuebles aún por construir.

Tras el anuncio de la orden de liquidación, las acciones de Evergrande cayeron este lunes un 20% en la bolsa de Hong Kong hasta que se ordenó la suspensión de su cotización.

La decisión del tribunal hongkonés tendrá, según los analistas, consecuencias en los mercados financieros del país y, posiblemente, siembre dudas en la imagen de China como destino de inversión internacional.

Cómo estalló la crisis

Los problemas de Evergrande comenzaron en 2021, cuando la empresa incurrió en el impago de más de US$100 millones a sus acreedores extranjeros, la deuda conocida como offshore o extraterritorial, y sacó a la luz una crisis del sector inmobiliario chino que aún sigue escalando.

Sus efectos también pudieron sentirse en los mercados internacionales, especialmente en países exportadores de materias primas que se utilizan en la construcción como Chile, Perú o Brasil.

Para entonces, el pasivo de Evergrande ascendía ya a más de US$300.000 millones y algunos llegaron a preguntarse si China se había topado con “su momento Lehman Brothers”, el gigante estadounidense de la banca de inversión que abrió la puerta a la crisis financiera mundial en 2008.

La empresa se enfrentó entonces a cientos de litigios e inició, supuestamente, un proceso de reestructuración de su deuda con las autoridades chinas.

Evergrande, como otras inmobiliarias chinas, se vio afectada por la conocida como “política de las tres líneas rojas”. Este fue un conjunto de regulaciones que impulsó el gobierno chino en 2020 con las que buscaba restringir la financiación a las empresas que acumulasen un pasivo excesivo, superasen ciertos niveles de apalancamiento (usar deuda para financiar operaciones) o no dispusieran de liquidez suficiente para hacer frente a las deudas a corto plazo.

Durante décadas, el sector se había nutrido de préstamos incontrolados, algo que el banco central (Banco Popular de China) consideró que era “imprudente”.

Tanto Evergrande como otras compañías se sumieron entonces en una crisis de liquidez, que se intensificó al poner en marcha Pekín medidas para controlar la subida de los precios de las viviendas, un bien inalcanzable para muchas familias chinas.

Desde entonces, la empresa trató de recaudar efectivo a través de la venta de activos y acciones para pagar a proveedores y acreedores.

Los esfuerzos por reestructurar su deuda offshore no han llegado a buen puerto. La empresa había pedido hasta en siete ocasiones más tiempo a las autoridades para llegar a acuerdos con los acreedores quienes, cansados, han decidido finalmente unirse a los que pedían una liquidación de la compañía.

La situación de Evergrande se agravó además el pasado septiembre, cuando su fundador y presidente, Hui Ka Yan, también conocido como Xu Jiayin y que llegó a ser el hombre más rico de China, fue puesto bajo una surte de arresto domiciliario. Otros directivos de la empresa y de sus filiales también han sido arrestados.

Qué se ha ordenado ahora

El caso por el que finalmente un tribunal ha ordenado la liquidación de Evergrande fue presentado en junio de 2022 por uno de sus inversores, Top Shine Global, con sede en Hong Kong, que afirmó que la empresa no había cumplido un acuerdo de recompra de acciones.

Sin embrago, la gran parte de la deuda de Evergrande está en manos de ciudadanos comunes chinos, muchos de los cuales han invertido en casas que no han sido terminadas. Estos, además, tienen vías legales limitadas para exigir su dinero.

Los acreedores extranjeros, por el contrario, son libres de presentar casos ante los tribunales fuera de China continental y algunos han elegido Hong Kong, donde cotizan Evergrande y otros promotores, para entablar demandas en su contra.

Según el tribunal, la compañía había presentado a última hora del viernes pasado una nueva prórroga de tres meses para elaborar un nuevo plan de reestructuración, pero la paciencia de las autoridades judiciales parece haber llegado a un límite.

La jueza Linda Chan argumentó que “ya es suficiente”, y ha descrito el nuevo plan como “ni siquiera una propuesta de reestructuración, y mucho menos una propuesta completamente formulada”.

La decisión es recurrible.

El director ejecutivo de Evergrande, Shawn Siu, calificó la decisión de “lamentable”, pero aseguró que la empresa seguirá operando en la China continental, ya que la filial de Hong Kong es independiente de la matriz, añadió en un comunicado.

Tras una orden de liquidación, la dirección de una empresa deja de tener el control de la misma, que se pone en manos de un liquidador profesional, que puede ser un funcionario o un socio de una firma profesional, según explicó a la BBC Derek Lai, experto en insolvencia de Deloitte.

El tribunal de Hong Kong ha nombrado a Edward Simon Middleton y a Tiffany Wong Wing Sze, de la consultora Alvarez & Marsal Asia Limited, como administradores judiciales de Evergrande.

Todo apunta, sin embargo, a que el proceso será complejo.

La mayoría de los activos de Evergrande se encuentran en la China continental y, a pesar del eslogan de “un país, dos sistemas”, existen cuestiones jurisdiccionales espinosas y no está claro si los acreedores van a tener acceso a los activos de la empresa en esta parte del territorio.

Para Alicia García Herrero, economista jefe para Asia-Pacífico del banco de inversiones Natixis, es poco probable que se puedan liquidar por el momento esos activos en la China continental, ya que todavía hay muchas empresas públicas, constructoras o promotoras, que aún no tienen control de todos los activos y de los pisos no acabados, y esto podría llevarlas a al quiebra, explica a BBC Mundo.

Qué consecuencias tendrá

Los analistas coinciden en que la orden de liquidación ahondará en las dudas y temores que sobrevuelan el mercado inmobiliario chino, y podría tener efectos sobre su economía.

Es probable que la decisión del tribunal tenga repercusiones en los mercados financieros de China, en un momento en que las autoridades están tratando de frenar una oleada de ventas en el mercado de valores.

Desde su pico más reciente hace tres años, cerca de US$6.000 millones se han evaporado de las bolsas de China y Hong Kong. El sector inmobiliario chino supone, además, cerca de la cuarta parte de la segunda economía más grande del mundo.

Pero, más allá de los mercados y de los efectos que pueda tener en el sector inmobiliario chino, la onda expansiva de Evergrande podría llegar a afectar a la imagen de China como destino de inversiones y al rating de sus empresas.

Existen muchísimas empresas estatales chinas que levantan capital en Hong Kong cuyos activos no están en ese territorio, sino en la China continental, y que ahora van a tener más dificultades para acceder a capital desde Hong Kong, explica García Herrero.

“Esto es un problema, porque si el superávit comercial se reduce, cosa que imagino que va a ocurrir en 2024 porque todo el mundo está siendo más proteccionista con China, esto podría significar que van a tener salidas de capital e incluso pérdida de reservas, porque nadie va a invertir en China”, señala la experta.

Esto, además, tiene consecuencias, “sobre todo para la imagen de un país de ese tamaño que no paga, que es que ni reestructura, y que no deja acceder a los activos de las empresas liquidadas en su territorio. Esto es un problema, incluso para los ratings internacionales de las empresas chinas”, añade Alicia García Herrero.

A nivel internacional, sin embargo, la analista considera que no habrá consecuencias relevantes, ya que “los acreedores internacionales ya han provisionado y cubierto las pérdidas de Evergrande”.

Haz clic aquí para leer más historias de BBC News Mundo.

Recuerda que puedes recibir notificaciones de BBC News Mundo. Descarga la última versión de nuestra app y actívalas para no perderte nuestro mejor contenido.